住宅ローンは、家を購入したい人には大変ありがたい制度です。

普段、借金をしない人でも、住宅ローンだけは利用する人が多いでしょう。

家を現金だけで購入できる人はほとんどいませんから。

賃貸住宅の家賃を支払っていると、いつまでたっても自分の家を持つことができません。

しかし、住宅を手に入れてみたものの、住宅ローンを返済できない人が増えているようです。

そんな住宅ローンの危険性について解説してみます。

住宅ローン控除でメリットあり

住宅ローン控除の要件など

住宅ローンで所定の要件を満たす住宅を購入し、金融機関で住宅ローンを契約すると、住宅ローン控除を受けることができます。

住宅ローンは税額がそのまま減額される税額控除ですので、適用を受けるとかなりお得です。

所定の要件には、

①専有部分の面積が50平米以上であること、

②住宅ローンの期間が10年以上であること

③新築or取得から半年以内に居住すること

③収入が3000万円以下であること

などなど、色々な要件があるため、下記国税庁ホームページのリンクを参考にしてください。

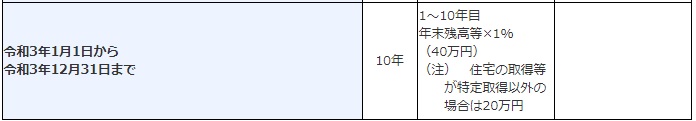

(★)上記表の[住宅の取得等が特別特定取得に該当する場合]においては、通常10年である控除期間が13年に延長される特例が措置されていますが、新型コロナウイルス感染症等の影響により、控除の対象となる住宅の取得等をした後、その住宅への入居が入居の期限(令和2年12月31日)までにできなかった場合でも、次の要件を満たすときには、その特例の適用を受けることができます(新型コロナ税特法6条、新型コロナ税特令4条)。

国税庁ホームページより引用

つまり、年末の住宅ローン残高4000万円までに対して、借入金額の1%を税額控除するということ。

還付額は最大40万円。(長期優良住宅などは50万円。)控除期間は10年or13年間。

税額控除なので、収入が少なくてそもそも納税額が少ない人は、納税額が還付額の上限になります。

たくさん稼いで、多額の住宅ローンを組んでいる人がお得・・・かも。

住宅ローン控除での錬金術

現在(2021年4月)、変動金利型の住宅ローンは年利約0.5%程度です。

一方で、住宅ローン控除は借入金額の1%ですので、金利の支払額よりも税額控除の額が大きい状態です。

現金を持っている人が、あえて住宅ローンを組めば、プラスの金利を貰える、現代版錬金術が成立します。

実際のところ、住宅ローンを組むにはそれなりの手数料を取られますので、利益を出すのは簡単ではないかも知れませんが、利益が出る可能性が高いでしょう。

なお、このような錬金術が可能な現行制度は、2021年限りで終了になる予定です。

住宅ローンを借りてもよい額

上記のように、住宅ローン控除でメリットを享受するには、多額の住宅ローンを組むとよいのですが、もしも住宅ローンを返済できなくなった場合にどうなるでしょうか。

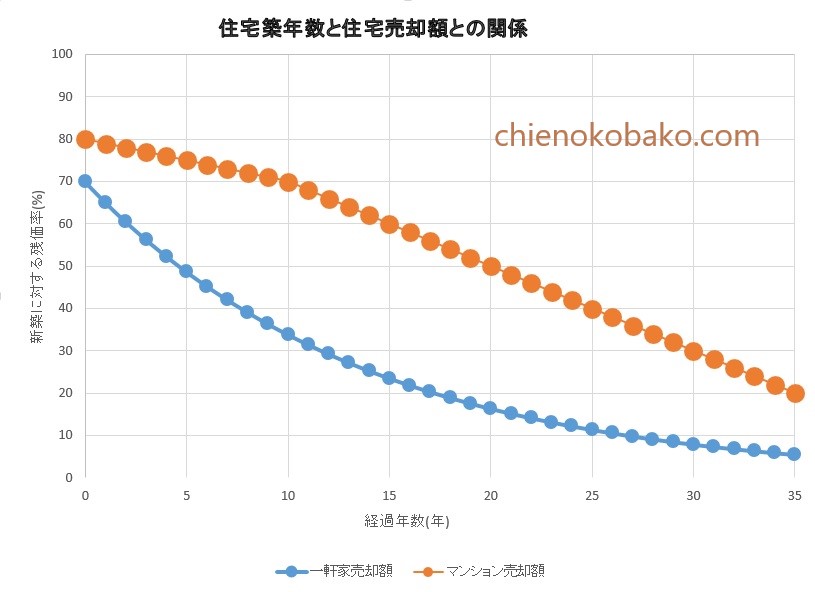

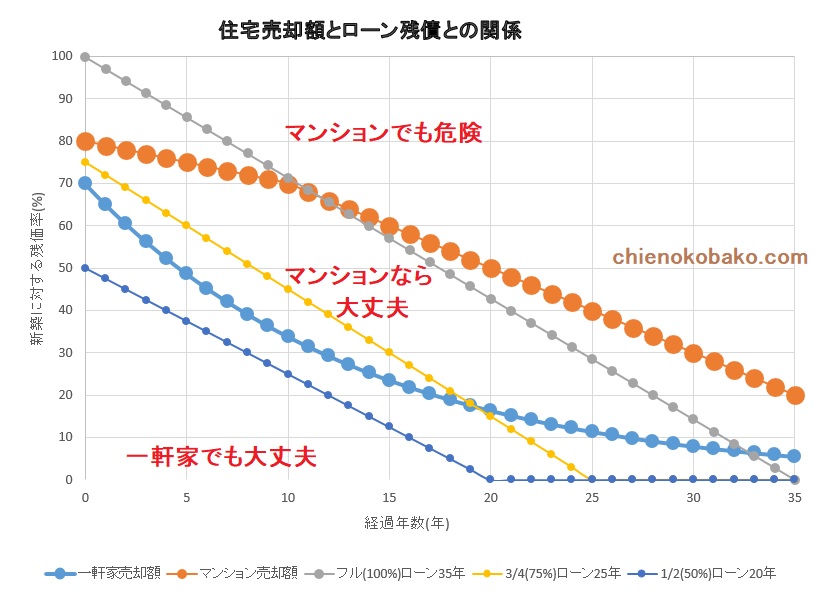

下のグラフは、

マンションの新築価格に対する売却額(%)(オレンジのライン)

一軒家の新築価格に対する売却額(%)(ブルーのライン)

の一例を示しています。多くの場合、例外はありますがこのような傾向があると思われます。

マンションの売却額の傾向

マンションは、一般的に一軒家よりは損失が発生しにくいのですが、新築マンションを買ってしまうと、すぐに売ったとしても約80%の売却額しか得られません。

つまり、「新築」という付加価値が価格の約20%ってことになります。

ただし、マンションは、築10年までであれば、それほど価値は低下しません。マンションは築10年でも約70%の売却額が得られそうです。

その後、売却額は年間約2%程度ずつ低下していくと予想されます。

一軒家での売却額の傾向

日本の一軒家は市場価値が低いため、売却ではかなり不利です。

一軒家は、「新築」の付加価値が約30%、築5年で売却額は新築時の約50%まで下がります。

もっとも、一軒家の場合、売却額には別途土地の価値も加算されますので、土地の値段が上昇していれば、建物の価格下落分を幾分か吸収できるかも知れません。

しかしながら一軒家はマンションよりも売却に不利であると認識しておくとよいでしょう。

住宅ローン残債と売却額とのバランス

さて、住宅ローンの返済が苦しくなった場合、最悪のケースで住宅を売却する必要があります。

このとき、住宅を売却したとしても、住宅ローンが残ってしまう債務超過が問題になります。

元金均等で返済する場合の住宅ローン残債を先ほどのグラフに重ねてみましょう。

このグラフによると、35年返済のフルローン(100%)(グレーのライン)では、マンションを購入した場合、最初の10年間は債務超過になります。

一軒家を購入した場合は、返済まで債務超過の状態になります。ただし、土地の価格は考慮していません。

35年返済のフルローン(100%)でマンションを購入する場合、10年間、失業や会社の倒産等が無ければ、なんとか債務超過を避けられるのですが、ギャンブル的な要素が大きくなります。

マンション購入であれば、25年返済で新築価格の3/4(75%)(黄色のライン)までにローン金額をとどめておく方が安全でしょうね。

一軒家購入では、さらに厳しく、多くの場合で債務超過の状態になりますので、20年返済で新築価格の1/2(50%)(ブルーのライン)までにローン金額をとどめるべきかと思います。

住宅を売却できないようでは人生の選択肢を狭める

仕事を辞めたくなったとき、離婚したくなったとき、転居する必要が生じたとき、住宅を売却するという選択肢を選ぶことができますか?

住宅を売却しても手元に現金が残らない債務超過の状態では、住宅を売却すると生活ができなくなるので、住宅を売却するという選択ができません。

すごく困ることになると思いませんか?

やはり住宅ローンを契約するときには、最悪を想定して、住宅を売却する選択ができるようにする必要があるでしょう。

築浅のマンションを購入して、築10年ぐらいで売却するのが、住宅コストを最も安くできる方法の1つかと思います。

住宅ローンが返済できない人への救済措置

誰しも住宅ローンを返済できない状況に自分が陥るなんて思わないのですが、一定数の人が住宅ローンを返済できない状態になっているのが事実です。

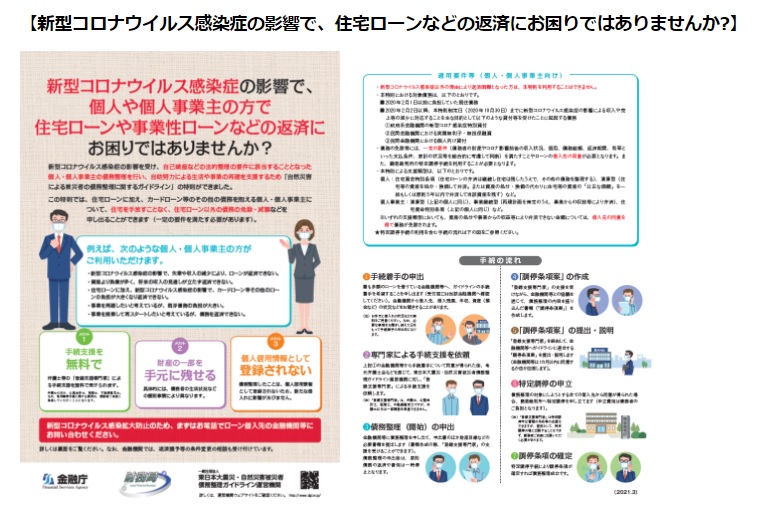

こんなときは、最悪、自己破産になるわけですが、その前に、コロナ由来限定ですが金融庁によるローン救済を検討することをお勧めします。

この制度は、コロナが原因と思われる売り上げ減少・失業によって収入を失った人を対象に、住宅ローンなどが返済できない場合の救済措置です。

なお、この制度は、自己破産するよりはマシという程度ですので、簡単に適用を受けることができるわけではないです。

金融庁のホームページ(新型コロナウイルス感染症関連情報)には、上の写真のような案内が掲載されています。

困った人は、まず住宅ローンを借りている金融機関に相談しましょう。

そして、

①一定の要件(債務者の財産やコロナ影響前後の収入状況、信用、債務総額、返済期間、利率といった支払い条件、家計の状況等を総合的に考慮して判断)を満たすること、

②ローンの借入先の同意があること

③簡易裁判所の特定調停手続を利用すること

など、所定の手続・要件を満たすと、自己破産することなく、債務整理することができます。

ただ、前述のように、この救済装置の適用条件は、かなり厳しそうなので、安易に利用すべき制度ではないですね。

住宅ローンは借金であることを認識すべし

住宅ローンは厳しい借金であるということ、認識している人はどの程度いるのでしょうか。

住宅ローンは、返済できているうちは問題ないのですが、返済できなくなると地獄が待っています。

住宅ローン控除は、10年か13年は適用が受けられますが、その後は金利負担が大きくなります。

このため、住宅ローンを計画通りに返済するのではなく、繰り上げ返済によって住宅ローンの元金を早く減らすことが、債務超過の状態を脱して、明るい未来になると信じます。

ただし、住宅ローン控除の適用があるうちは、繰り上げ返済が不利になる可能性があるため、この場合、必死に貯金に励み、住宅ローン控除の適用が無くってから、一気に繰り上げ返済をするとよいでしょう。

住宅ローンは便利ですが、取り扱いを間違えるとかなりの危険性を有する諸刃の剣ですので、上手に付き合いましょう。